Ky artikull do të shpjegojë formulën Black-Scholes me terma të thjeshtë. Modeli Black-Scholes është një model matematik i dinamikës së një tregu financiar që përmban instrumente investimi derivativë.

Nga ekuacioni diferencial i pjesshëm në model (i njohur si ekuacioni Black-Scholes), mund të nxirret formula Black-Scholes. Ai jep një çmim teorik të opsionit të stilit evropian dhe tregon se opsioni ka një çmim unik pavarësisht nga rreziku i letrës dhe kthimi i tij i pritshëm (në vend që të zëvendësojë kthimin e pritur të letrës me një normë neutrale ndaj rrezikut).

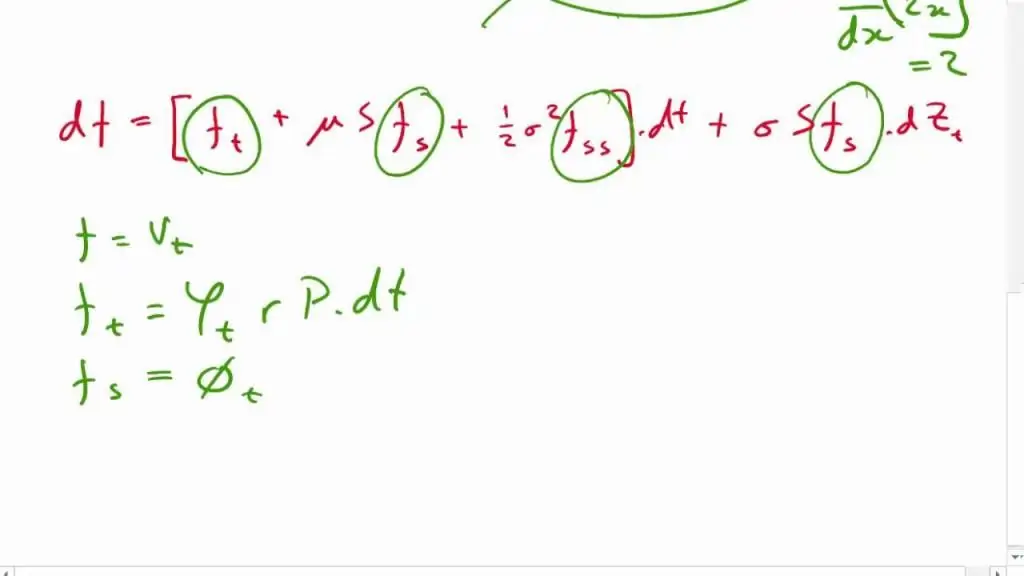

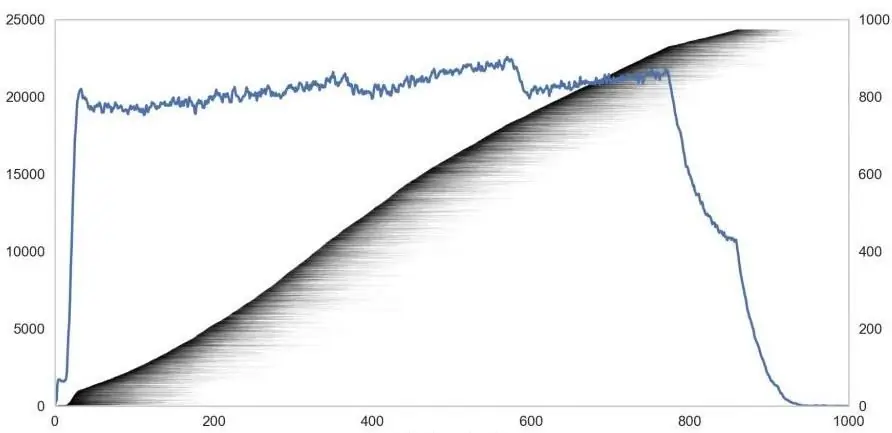

Formula çoi në një bum në tregtimin e opsioneve dhe i dha legjitimitet matematikor Shkëmbimit të Opsioneve të Bordit të Çikagos dhe tregjeve të tjera të opsioneve në mbarë botën. Përdoret gjerësisht, megjithëse shpesh me rregullime dhe korrigjime, nga pjesëmarrësit e tregut të opsioneve. Në fotot në këtë artikull mund të shihni shembuj të formulës Black-Scholes.

Historia dhe thelbi

Bazuar në punën e zhvilluar më parë nga studiues dhe praktikuestregje të tilla si Louis Bachelier, Sheen Kassouf dhe Ed Thorpe, Fisher Black dhe Myron Scholes në fund të viteve 1960 demonstruan se rishikimi dinamik i portofolit eliminoi kthimin e pritshëm të sigurisë.

Në vitin 1970, pasi u përpoqën të zbatonin formulën në tregje dhe pësuan humbje financiare për shkak të mungesës së menaxhimit të rrezikut në profesionet e tyre, ata vendosën të fokusoheshin në fushën e tyre, akademinë. Pas tre vjet përpjekjesh, formula, e quajtur pas shpalljes së tyre, u botua më në fund në 1973 në një artikull të titulluar "Opsionet e çmimeve dhe obligacionet e korporatave" në Journal of Political Economy. Robert S. Merton ishte i pari që publikoi një punim që zgjeronte kuptimin matematikor të modelit të çmimit të opsioneve dhe shpiku termin "Modeli i çmimeve të Black-Scholes".

Për punën e tyre, Merton dhe Scholes morën Çmimin Nobel Memorial në Ekonomi në vitin 1997, komiteti, duke përmendur zbulimin e tyre të rishikimit dinamik të pavarur nga rreziku, si një përparim që shkëput opsionin nga rreziku themelor i sigurisë. Edhe pse ai nuk e mori çmimin për shkak të vdekjes së tij në 1995, Black u përmend nga një akademik suedez si pjesëmarrës. Në foton më poshtë mund të shihni një formulë tipike Black-Scholes.

Opsione

Ideja kryesore e këtij modeli është të mbrojë një opsion duke blerë dhe shitur siç duhet aktivin bazë dhe, si rezultat, duke eliminuar rrezikun. Ky lloj mbrojtjeje quhet "mbrojtje delta e përditësuar vazhdimisht". Aiështë baza për strategji më komplekse si ato të përdorura nga bankat e investimeve dhe fondet mbrojtëse.

Menaxhimi i rrezikut

Supozimet e modelit janë zbutur dhe përgjithësuar në shumë drejtime, duke rezultuar në një shumëllojshmëri modelesh të përdorura aktualisht në çmimet e derivateve dhe menaxhimin e rrezikut. Është kuptimi i modelit, siç tregohet në formulën Black-Scholes, që përdoret shpesh nga pjesëmarrësit e tregut, në kontrast me çmimet aktuale. Këto detaje përfshijnë asnjë kufizim arbitrazhi dhe çmim neutral ndaj rrezikut (për shkak të rishikimit të vazhdueshëm). Përveç kësaj, ekuacioni Black-Scholes, ekuacioni diferencial i pjesshëm që përcakton çmimin e një opsioni, lejon që çmimet të përcaktohen numerikisht kur një formulë e qartë nuk është e mundur.

Paqëndrueshmëri

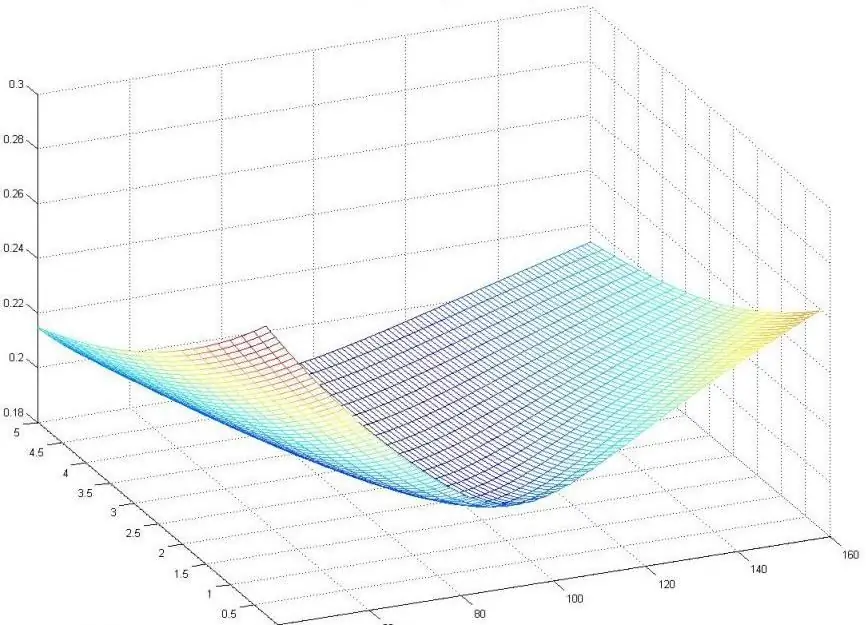

Formula Black-Scholes ka vetëm një parametër që nuk mund të vërehet drejtpërdrejt në treg: paqëndrueshmëria mesatare e ardhshme e aktivit bazë, megjithëse mund të gjendet me çmimin e opsioneve të tjera. Ndërsa vlera e një parametri (qoftë i vënë apo i thirrur) rritet në atë parametër, ai mund të përmbyset për të prodhuar një "sipërfaqe të paqëndrueshmërisë" e cila më pas përdoret për të kalibruar modele të tjera, si p.sh. derivatet OTC.

Me këto supozime në mendje, supozoni se ky treg tregton edhe derivate. Ne tregojmë se kjo vlerë do të ketë një pagesë të caktuar në një datë të caktuar në të ardhmen, në varësi të vlerës së marrë nga aksioni.para kësaj date. Çuditërisht, çmimi i derivatit tani është plotësisht i përcaktuar, megjithëse nuk e dimë se në cilën rrugë do të marrë çmimi i aksionit në të ardhmen.

Për një rast të veçantë të një opsioni blerjeje ose shitjeje evropiane, Black and Scholes treguan se ishte e mundur të krijohej një pozicion i mbrojtur i përbërë nga një pozicion afatgjatë në një aksion dhe një pozicion i shkurtër në një opsion, vlera e të cilit nuk do të varej nga çmimi i aksioneve. Strategjia e tyre e mbrojtjes dinamike rezultoi në një ekuacion diferencial të pjesshëm që përcaktoi çmimin e opsionit. Zgjidhja e tij jepet nga formula e Black-Scholes.

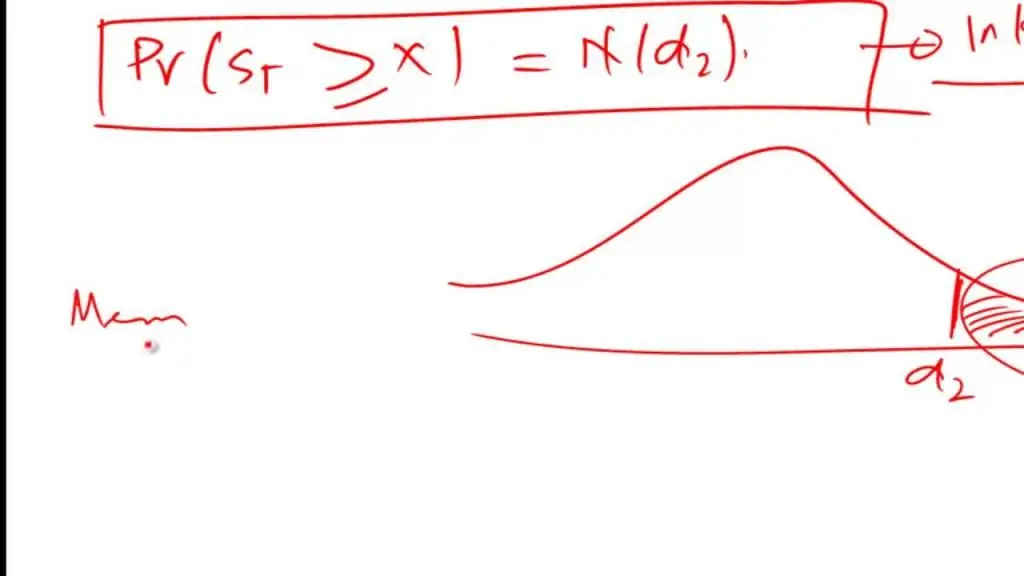

Diferenca e termave

Formula Black-Scholes për excel mund të interpretohet duke ndarë fillimisht opsionin e thirrjes në diferencën e dy opsioneve binare. Një opsion blerjeje shkëmben para me një aktiv në skadim, ndërsa një aktiv për blerje me ose pa një aktiv thjesht jep një aktiv (pa para në këmbim) dhe një telefonatë pa para thjesht i kthen paratë (pa shkëmbim aktivi). Formula Black-Scholes për një opsion është diferenca e dy termave, dhe këta dy terma janë të barabartë me vlerën e opsioneve të thirrjes binare. Këto opsione binare tregtohen shumë më rrallë se opsionet e vaniljes, por janë më të lehta për t'u analizuar.

Në praktikë, disa vlera të ndjeshmërisë zakonisht shkurtohen për t'iu përshtatur shkallës së ndryshimeve të mundshme të parametrave. Për shembull, rho i ndarë me 10000 (ndryshim me 1 pikë bazë), vega me 100 (ndryshim me 1 pikë vëllimi) dhe theta me 365 shpesh raportohen.ose 252 (tërheqje 1-ditore bazuar në ditët kalendarike ose në ditët e tregtimit në vit).

Modeli i mësipërm mund të zgjerohet për norma të ndryshueshme (por deterministe) dhe paqëndrueshmëri. Modeli mund të përdoret gjithashtu për të vlerësuar opsionet evropiane për instrumentet e pagesës së dividentëve. Në këtë rast, zgjidhjet e formës së mbyllur janë të disponueshme nëse dividenti është një pjesë e njohur e çmimit të aksionit. Opsionet amerikane dhe ato të aksioneve që paguajnë një dividend të njohur në para (më realiste se një divident proporcional në afat të shkurtër) janë më të vështira për t'u vlerësuar dhe një zgjedhje e metodave të zgjidhjes (p.sh. grilat dhe rrjetat) është e disponueshme.

Qasje

Përafrim i dobishëm: megjithëse paqëndrueshmëria nuk është konstante, rezultatet e modelit shpesh ndihmojnë në vendosjen e mbrojtjes në përmasat e duhura për të minimizuar rrezikun. Edhe nëse rezultatet nuk janë plotësisht të sakta, ato shërbejnë si përafrimi i parë në të cilin mund të bëhen rregullime.

Bazë për modele më të mira: Modeli Black-Scholes është i fortë në kuptimin që mund të rregullohet për të përballuar disa nga dështimet e tij. Në vend që të trajtojmë disa parametra (si paqëndrueshmëria ose normat e interesit) si konstante, ne i trajtojmë ato si variabla dhe kështu shtojmë burimet e rrezikut.

Kjo reflektohet në grekët (duke ndryshuar vlerën e opsionit për të ndryshuar këto parametra ose ekuivalente me derivatet e pjesshme në lidhje me këto variabla) dhe mbrojtjen e këtyre grekëvezvogëlon rrezikun e shkaktuar nga natyra e ndryshueshme e këtyre parametrave. Megjithatë, defektet e tjera nuk mund të eliminohen duke ndryshuar modelin, veçanërisht rreziku i bishtit dhe rreziku i likuiditetit, dhe në vend të kësaj ato menaxhohen jashtë modelit, kryesisht duke minimizuar këto rreziqe dhe testimin e stresit.

Modelim eksplicit

Modelimi eksplicit: Kjo veçori do të thotë që në vend që të supozoni paqëndrueshmërinë a priori dhe të llogaritni çmimet prej saj, mund të përdorni një model për të përcaktuar paqëndrueshmërinë që jep paqëndrueshmërinë e nënkuptuar të opsionit me çmime, kohë dhe çmime të caktuara të goditjes. Duke zgjidhur paqëndrueshmërinë mbi një grup të caktuar kohëzgjatjesh dhe çmimesh, mund të ndërtohet një sipërfaqe e nënkuptuar e paqëndrueshmërisë.

Në këtë aplikim të modelit Black-Scholes, fitohet një transformim i koordinatave nga zona e çmimit në zonën e paqëndrueshmërisë. Në vend që të kuotohen çmimet e opsioneve në dollarë për njësi (të cilat janë të vështira për t'u krahasuar bazuar në goditjet, kohëzgjatjet dhe frekuencat e kuponit), çmimet e opsioneve mund të kuotohen në terma të paqëndrueshmërisë së nënkuptuar, duke çuar në tregtimin e paqëndrueshmërisë në tregjet e opsioneve.